Algunas ‘start up’ digitales de Estados Unidos empiezan a aceptar depósitos.

El mes pasado, una start up de Silicon Valley llamada Varo Money logró algo en lo que llevaba trabajando tres años: comenzó a aceptar depósitos de clientesasegurados por el gobierno federal. Fue un momento decisivo para la industria y llegó semanas después de que Varo se convirtiera en la primera fintech de consumo con estatuto de banco nacional.

La aprobación por parte de los reguladores de la Oficina del Contralor de la Moneda (OCC, por sus siglas en inglés) ha abierto una vía para que las start up compitan con los bancos en igualdad de condiciones. Actualmente se disputan una porción de casi 16 billones de dólares en depósitos y 100 billones en pagos anuales en el sistema bancario estadounidense.

Pero el hito también planteó preguntas en la industria sobre por qué Estados Unidos ha tardado tanto tiempo en incorporar fintech a su régimen regulatorio, cuando otros países, desde Reino Unido hasta China, han sido más rápidos y flexibles. La respuesta, dicen los expertos bancarios, está en la batalla entre los reguladores y en los temores a que las grandes tecnológicas como Amazon y Facebook puedan pasarse a los servicios financieros.

La incorporación de las ‘fintech’ al régimen regulatorio ha tardado más en Estados Unidos

Los ejecutivos de las fintech apuntan a otra cuestión: la fuerte presión que ejercen los bancos tradicionales que durante mucho tiempo han disfrutado del derecho exclusivo de mantener sus depósitos asegurados por la Corporación Federal de Seguros de Depósitos (FDIC) y de conceder préstamos a nivel nacional. «Esto va contra las leyes de Competencia», lamentó Lee Carter, consejero delegado de la división de banca estadounidense de la empresa nipona de comercio electrónico Rakuten, que ha solicitado una licencia bancaria y se enfrenta a la oposición de grupos de la industria bancaria. «Los reguladores quieren innovación en la banca y competencia y nosotros estamos dispuestos a entrar por la puerta principal y a ser regulados», añadió.

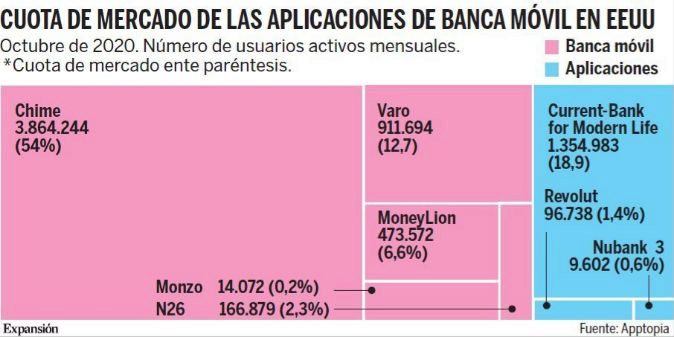

Fuera de EEUU, bancos rivales como Revolut en Reino Unido y WeBank respaldado por Tecent en China, se enfrentan a menos obstáculos reguladores y operan con licencias especializadas que les permiten aceptar directamente depósitos, procesar pagos o prestar. Mientras tanto, en EEUU empresas emergentes como Chime han eludido la regulación directa al asociarse con bancos asegurados federalmente, que exigen comisiones a cambio.

Al intentar funcionar como un banco nacional, Varo cree que parecerse más a una entidad tradicional dará sus frutos a largo plazo. «Es realmente la única ruta sostenible a largo plazo para sobrevivir entre 50 y 100 años», opina Colin Walsh, consejero delegado de Varo. «Si solo quieres que te compren, es otra historia», añade.

BATALLAS REGULATORIAS

Otras fintech están siguiendo el ejemplo de Varo. El prestamista online SoFi recibió la aprobación preliminar del OCC el mes pasado para operar como banco a nivel nacional. El rival cotizado LendingClub también está en proceso de convertirse en un banco nacional, después de anunciar la adquisición de Radius Bank en febrero.

Sus solicitudes serán recibidas por una OCC cada vez más afín a la tecnología dirigida por Brian Brooks, un ex ejecutivo de Coinbase, una plataforma de criptomonedas, que lleva en el cargo desde mayo. Brooks quiere que se allane el terreno para que una variedad de fintech obtengan licencias.

Sin embargo, no todo son facilidades. El regulador estatal más poderoso, el Departamento de Servicios Financieros de Nueva York, quiere evitar que la OCC emita las autorizaciones. Otros no se muestran tan en contra y argumentan que con este procedimiento habrá más start up bajo supervisión regulatoria. «Todo el marco regulatorio relacionado con los pagos debe replantearse y ser federal; además, debe pensarse en la protección del consumidor», opina Meg Tahyar, codirectora del grupo de instituciones financieras del bufete de abogados Davis Polk.

El Rakuten Bank America ha intentado adoptar un camino regulador diferente: el contrato de la empresa de préstamos industriales, que permite que un banco comercial sea propiedad de una sociedad no financiera.

Después de consultar con la FDIC, Rakuten retiró su solicitud a principios de este año alegando que volvería a presentar la solicitud después de hacer enmiendas. La FDIC, que respalda los depósitos bancarios, se considera más conservadora que la OCC. Su presidenta, Jelena McWilliams, ha expresado cautela sobre «permitir que empresas que no son bancos tradicionales» entren en el sistema.

Los inversores y ejecutivos de las fintech opinan que la agencia federal, a la que se pidió que diera el visto bueno a Varo, tiene pocos incentivos para atraer compañías tecnológicas que pueden representar un riesgo.

BOOM DIGITAL

Sólo unos pocos han entrado en el sistema. En marzo, la compañía de pagos Square de Jack Dorsey (fundador de Twitter) se convirtió en una de las pocas fintech en recibir la aprobación. Su Square Bank podría debutar en 2021.

Casi el 60% de los estadounidenses descargaron apps para gestionar sus finanzas durante la pandemia.

La irrupción de las fintech en el sector de la banca se produce cuando un número cada vez mayor de estadounidenses ha recurrido a servicios financieros online durante la pandemia, lo que favorece a Varo y otras compañías financieras digitales.

Aunque estos nuevos bancos todavía controlan una pequeña porción de las cuentas corrientes de EEUU, casi el 60% de los estadounidenses descargaron nuevas apps para administrar sus finanzas durante la pandemia, según una encuesta de The Harris Poll and Plaid. Ahora, con su irrupción en el sector, las fintech han llegado a la conclusión de que la rentabilidad de ofrecer una gama más amplia de servicios bancarios podría compensar los costes de la supervisión de los reguladores.

Walsh asegura que Varo, que tiene más de 2 millones de cuentas de clientes, gastó casi 100 millones de dólares en tres años para obtener la autorización de la OCC. El banco espera ser rentable a mediados de 2021. «No es fácil, pero tenemos 3 millones de personas que quieren más de nosotros», sostiene.